この記事はこんな方におすすめ!

・本当に必要な保険って?

・保険料が高くて整理したい

・最低限必要な保険を知りたい!

保険には多くの種類がありますが、私が調べた中で、本当に必要な保険は3つに絞れると思いました。

保険の最大の出番は、アクシデントの際に必要となった出費をカバーすること!

では、その理由をご紹介させていただきます。

まずは結論(答えだけ知りたい方はこちら)

そもそも、保険が本当に必要になるのは、万が一のことが起こった時に手持ちでは支払いが足りなくなり、生活ができなくなってしまう時ですよね。

ただ、公的保険によってかなりの保障がされているのも事実で、そんな中、「発生する可能性は非常に低いが起こった際の損失が非常に大きい」ケースが最も保険を必要とするタイミングであり、

それは以下の3つのリスクと言われています。

- 死亡(高度障害)保険

- 自動車保険

- 火災保険

これら3つについて、もう少しご紹介していきます。

死亡保険(高度障害)

死亡保険は、残されたご家族のための保険です。

特に小さい子がいる場合には、一家の大黒柱に何かがあった場合、その後の生活が苦しくなってしまいます。

国の社会保障(公的保険)の金額では、「最低限の生活費」はある程度保障されますが、それ以外の「子の習い事」「教育費」などは加味されていません。

小学校~大学までの学費だけでも、子どもひとりにつき500万~1,000万円かかるといわれています。

また、亡くなる年齢が低ければ低いほどその損失は多額となることからも、ご家族の方の意見を参考にしながら検討することが重要であり、必要な保険のひとつと言えるかと思います。

自動車保険

強制加入で自賠責保険に入っているから大丈夫でしょ?と思っていると痛い目を見そうです。

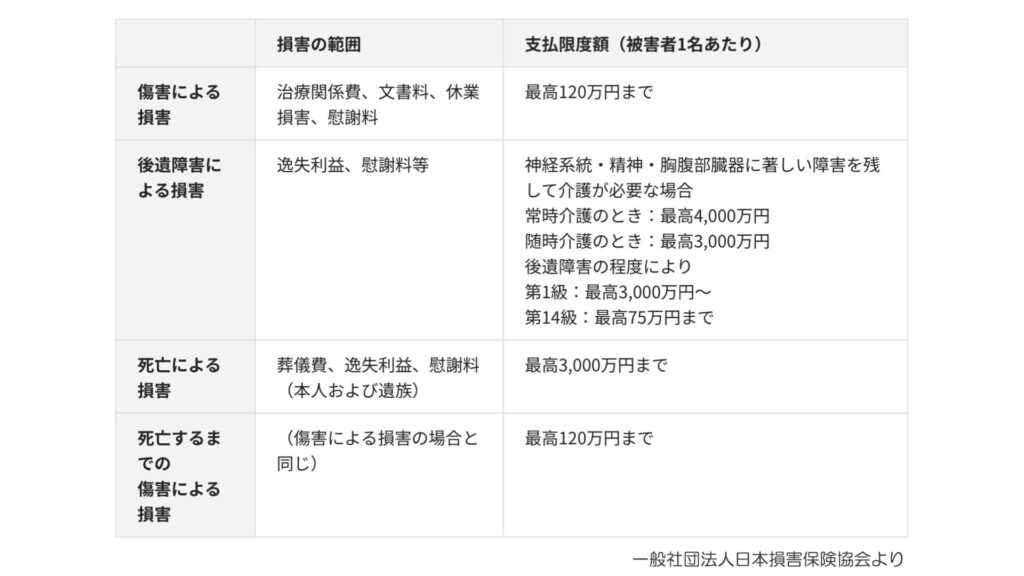

自賠責保険の保障内容は下の図の通りです。

もし加害者になってしまった場合、相手に対し慰謝料のほかに将来手に入るはずだった給与収入の支払い、ケガであれば慰謝料+治療費と休業損害なども支払う可能性もあり、生死や重い障害が関わるとその金額は億単位になる可能性も十分にあり得ます。

また、自賠責保険は名前の通り、「自分の責任で人に被害を与えたときの賠償」が対象なので、

相手にケガがない場合の損害賠償、自身のみの事故、自身に責任のない事故に関しては補償がおりません。

人身事故だけを例にとってみても、車を運転する人が1年間の間で人身事故を起こす可能性は、約1%あると言われています。これが、数十年乗り続けると考えたら、、、

やはり加入を検討すべき保険のひとつと言えるのではないでしょうか。

火災保険

最後に多大な被害が予想されるケースとして、「火事」があります。

家の立て直しや賃貸住宅への移住、家具の買い直しなどとても大きい出費になります。

火災保険は家財への補償も受けることができ、火事以外に浸水、盗難への対策としても有効です。

持ち家だけでなく、賃貸の場合も家財への補償等を受けられるので加入すべきです。

※ただし、地震による被害は地震保険が必要になります。

あれ?住宅ローンを組むときに加入した、団体信用生命保険(団信)は機能しないの?

団信で、ローンの返済義務がなくなるのは死亡時のみです。(※特約をつけていない場合)

なので火災で家がなくなると、引き続きローンを返済しながら新たな家の資金も用意しなければならなくなります。

大きな影響が出てくるので、火災保険は入るべき保険のひとつと言えるのではないでしょうか。

3つの保険に絞る理由

理由を挙げればいくつか出てきますし、人それぞれあると思いますが、大きくは下記3つが考えられます。

・医療に関しては、公的保険が充実している

・保険をかけすぎると保険料の支払いで生活が苦しくなり本末転倒

・保険料を節約して、貯蓄や投資に回す方がお得

それぞれについて、少しご紹介させていただきます。

公的保険が充実している

誰もが加入している「国民皆保険制度」、保険証さえあれば、

医療に関する保障は、かなり手厚く、大きな病気をしない限りは貯蓄ですべて払える程度の金額で済むようになっています。

大きな医療費が発生しても、高額医療費制度を使えば収入が月330万~770万円の方なら毎月9万円前後に抑えることができるため、医療保険はいらないといわれることがあるのです。

ただし、自己負担が数百万円単位になることもある先進医療や、

そもそも、治療が長引いた場合は上限額までを医療費が毎月支払う必要があるので、そういった場合に、「医療費」として使用するための預金を手許に準備しておくことは必要となります。

公的保険についてもう少し知りたい方は、

「公的保険って結構すごい?!」をご参照ください!

保険をかけすぎると保険料の支払いで生活が苦しくなり本末転倒

そもそも保険の仕組みは加入者同士の「支え合い」のシステムで行われており、また保険を使う条件は限られているので、加入しても保障を使えずに終える人は多いです。

たとえ一つひとつの保険を安めに抑えたとしても、加入している保険数が多ければ毎月の支払はどんどん膨れ上がってしまいます。

生命保険文化センターの調べでは、生命保険の年平均額は男性20.6万円、女性16万円と出ています。年間でこれだけの金額が収入から減っていると考えると結構大きいですよね。

つまり、保険を検討する際は「保険料」「資産状況」「今後のライフイベント(支出)」をもとに、保障内容と保険料のバランスを確認するのがとても大切です。

保険料を節約して、貯蓄や投資に回す方がお得

保険に入っても使えなければ保険料が無駄になってしまう。。。

それならば、貯蓄に回したほうがお得、という考え方もできます。

そもそも、貯蓄が十分にあれば保険すらいらない訳ですからね。

(貯蓄を投資に回せば、資産をさらに増やすことも可能です。)

ただ、注意が必要なのは、「その貯金は万が一の医療費や生活費のために溜めてきたのか」ということです。

つまり、まとまったお金を持っていたとしても「子の教育費」や「老後の年金の補填」としての目的であったとすれば本意ではない支出となるので、そこは加味しておく必要があるかと思います。

まとめ

今回は、本当に必要な個人(民間)保険について書かせていただきました。

最低限という形で3つに絞らせてもらいましたが、当然、お一人おひとりの考え方が違うように、必要な保険もまた違うのも事実です。

年代やライフステージ、自営業か会社員かなどでも保険の必要性や種類が変わってくるかと思いますので、ぜひご自身の状況と今後のライフプランから検討していただければと思います。

そんな中で次回は、「なぜ自営業やフリーランスの人には保険が必要? おすすめの保険の選び方とは。」について、書かせていただきます!またぜひ遊びに来てください。

コメント